Taxe foncière trop élevée ? Voici comment vérifier vos données cadastrales, corriger les erreurs et obtenir un remboursement.

Chaque année, de nombreux propriétaires découvrent qu’ils paient une taxe foncière trop élevée à cause d’erreurs dans le calcul. Mauvaise surface, logement compté en double, coefficient d’entretien surévalué… Ces anomalies peuvent coûter cher. Voici comment vérifier vos données, corriger les erreurs et obtenir un remboursement.

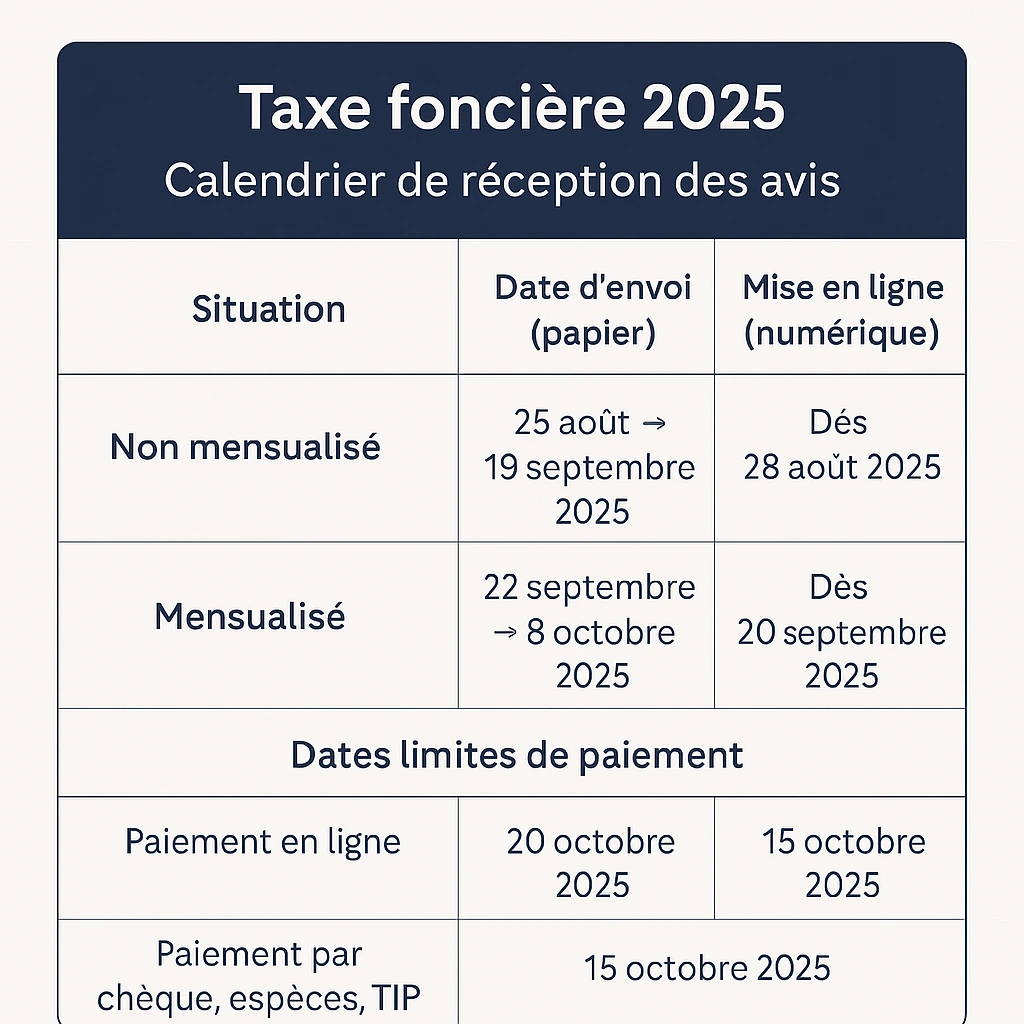

Taxe foncière 2025 : dates d’envoi, augmentation de 1,7% et calendrier complet de réception des avis

Les propriétaires recevront leur avis de taxe foncière 2025 :

-

Non mensualisé, format papier : entre le 25 août et le 19 septembre 2025

-

Mensualisé, format papier : entre le 22 septembre et le 8 octobre 2025

-

Non mensualisé, version numérique : à partir du 28 août 2025

-

Mensualisé, version numérique : à partir du 20 septembre 2025

Date limite de paiement :

-

15 octobre 2025 (paiement classique)

-

20 octobre 2025 (paiement en ligne)

Cette année, la taxe foncière augmente de 1,7% minimum suite à la revalorisation des valeurs locatives indexées sur l’inflation. Les communes peuvent ajouter un taux supplémentaire, mais les années pré-électorales sont souvent marquées par des hausses limitées. En 2024, le montant moyen payé par les particuliers était de 1 082 €, soit 1,3 mensualité de prêt pour un appartement de 70 m² sur 20 ans.

Calendrier de réception des avis de taxe foncière 2025

| Situation | Date d’envoi (papier) | Mise en ligne (numérique) |

|---|---|---|

| Non mensualisé | 25 août → 19 septembre 2025 | Dès 28 août 2025 |

| Mensualisé | 22 septembre → 8 octobre 2025 | Dès 20 septembre 2025 |

Dates limites de paiement

| Mode de paiement | Date limite |

|---|---|

| Paiement en ligne | 20 octobre 2025 |

| Paiement par chèque, espèces, TIP | 15 octobre 2025 |

Mon témoignage : j’ai découvert que je payais trop de taxe foncière

En 2020, j’ai réuni deux appartements contigus pour n’en faire qu’un seul logement principal. Pourtant, pour l’administration fiscale, ces deux lots cadastraux existaient toujours séparément. Résultat : ma taxe foncière a été calculée comme si j’avais deux biens distincts, avec un coefficient d’entretien de 1,20 (“bon état”) alors que l’immeuble était vétuste. Montant payé en 2024 : environ 3 500 €. Après vérification, j’ai compris que cette erreur me coûtait plusieurs centaines d’euros par an.

Les erreurs fréquentes qui rendent votre taxe foncière trop élevée

Voici les anomalies les plus courantes :

-

Lots non fusionnés après travaux ou succession

-

Coefficient d’entretien trop élevé par rapport à l’état réel (1,20 au lieu de 1,00 ou moins)

-

Confusion résidence principale / secondaire

-

Surface ou confort mal renseignés (présence d’équipements inexistants)

-

Catégorie cadastrale incorrecte

Comment vérifier si vous payez trop ?

Demander la fiche de calcul de la valeur locative

Demandez à votre Centre des impôts fonciers la fiche de calcul détaillée de la valeur locative cadastrale de votre bien. Comparez : surface, nombre de pièces, équipements, coefficient d’entretien et catégorie.

Contrôler la description cadastrale

Sur impots.gouv.fr, rubrique Mes biens immobiliers, vérifiez que la description cadastrale correspond à la réalité :

-

Un seul lot si c’est le cas

-

Équipements présents

-

État réel du bien

Taxe foncière : comprendre votre avis d’imposition, les taux et les exonération

Chaque année, de nombreux propriétaires et contribuables découvrent qu’ils paient une taxe foncière sur les propriétés bâties trop élevée à cause d’erreurs dans le calcul de leur base d’imposition. Mauvaise surface, logement compté en double, coefficient d’entretien surévalué… Ces anomalies peuvent concerner aussi bien le montant de la cotisation principale que les taxes annexes telles que la taxe d’enlèvement des ordures ménagères ou de balayage.

Dans certains cas, il est possible d’obtenir une exonération, un abattement ou un dégrèvement, conformément aux dispositions du Code général des impôts. Votre avis d’imposition détaille le montant de la taxe, le taux d’imposition appliqué par votre commune, ainsi que les éventuelles exonérations ou réductions déjà prises en compte.

Savoir lire cet avis permet de vérifier si le calcul respecte bien votre situation réelle et votre revenu fiscal de référence, et d’agir pour demander une correction avant la fin de l’année d’imposition. Une vérification attentive peut éviter de payer plus que nécessaire pour l’imposition des propriétés bâties, y compris sur la taxe d’enlèvement des ordures ménagères et autres contributions liées aux services publics locaux.

Que faire si votre taxe foncière est trop élevée ?

Si votre taxe foncière sur les propriétés bâties est supérieure à ce qu’elle devrait être, vous pouvez :

-

Demander une correction du cadastre pour rectifier la description de votre bien

-

Vérifier la valeur locative cadastrale et le coefficient d’entretien appliqué

-

Réclamer un dégrèvement ou un abattement si vous remplissez les conditions d’exonération

-

Contester l’avis d’imposition et demander le remboursement des sommes trop perçues

Demander une correction du cadastre

Expliquez la situation, joignez si possible une attestation sur l’honneur, des photos ou un plan.

Exemple :

Depuis [année], les lots cadastrés n°… ont été réunis en un seul logement. Bien que deux portes existent, l’une n’est plus utilisée. Le logement fonctionne comme une seule habitation.

Faire une réclamation pour remboursement

Vous pouvez contester la taxe foncière pour l’année en cours et l’année précédente (délai légal : 31 décembre N+1). Mentionnez la nature de l’erreur et joignez vos justificatifs.

Modèle de lettre pour contester une taxe foncière trop élevée

Madame, Monsieur,

Je suis propriétaire du bien situé [adresse complète], identifié au cadastre sous les références [références cadastrales].

Après vérification, j’ai constaté une erreur dans la description cadastrale : [décrire l’erreur – ex. deux lots comptés séparément, coefficient d’entretien inadapté…].

Je vous demande de corriger cette description et de recalculer la taxe foncière avec remboursement des montants trop perçus.

Vous trouverez ci-joint les justificatifs nécessaires.

Bien cordialement,

[Nom, adresse, numéro fiscal]

Quand et comment agir pour maximiser vos chances de remboursement

-

Agir avant les travaux : une vétusté reconnue réduit le coefficient d’entretien.

-

Respecter les délais : vous avez jusqu’au 31 décembre N+1 pour contester.

-

Préparer un dossier solide : plus vos preuves sont précises, plus la correction est rapide.

FAQ – Taxe foncière trop élevée

Comment savoir si ma taxe foncière est surévaluée ?

Demandez la fiche de calcul de la valeur locative et comparez avec votre logement réel.

Que faire si ma taxe foncière est trop élevée ?

Si votre taxe foncière sur les propriétés bâties est plus élevée que ce qu’elle devrait être, commencez par vérifier les informations de votre avis d’imposition et votre base d’imposition. En cas d’erreur (surface, coefficient, catégorie cadastrale), vous pouvez demander une correction du cadastre et faire une réclamation pour obtenir un remboursement ou un dégrèvement, conformément au Code général des impôts.

Puis-je être remboursé si le cadastre est faux ?

Oui, une erreur peut entraîner une révision et un remboursement pour l’année en cours et l’année précédente.

Quels justificatifs fournir ?

Attestation sur l’honneur, photos, plan, acte de propriété, relevés cadastraux.

Sophie Madoun